20.01.2026 - Rückblick 2025 und Ausblick 2026: Edelmetalle und KI im Fokus der Trump-Ära

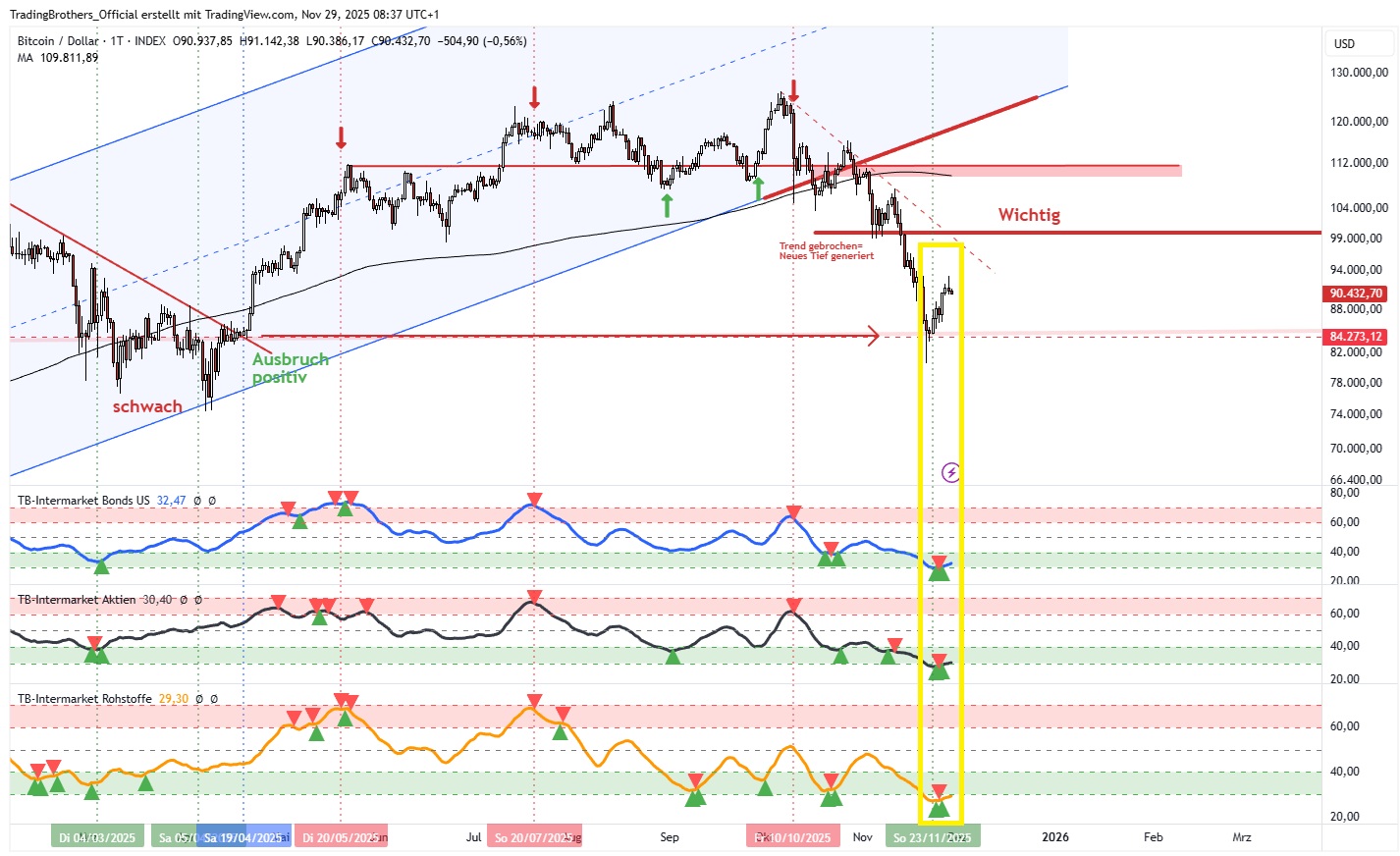

Die zweite Jahreshälfte bescherte Anlegern an den internationalen Kapitalmärkten einen versöhnlichen Abschluß eines besonders in der ersten Jahreshälfte zwischenzeitlich turbulenten Börsenjahres 2025 (Stichwort Zolltafel) – in unseren wöchentlichen Intermarket-Analysen und Montags-Webinaren sind wir regelmässig ausführlich darauf eingegangen und werden dies auch 2026 mit Euch gemeinsam tun wie ihr’s gewohnt seid!

Q: ARD – April 2025

Geopolitik und Vertrauensverlust: Edelmetalle als Profiteure

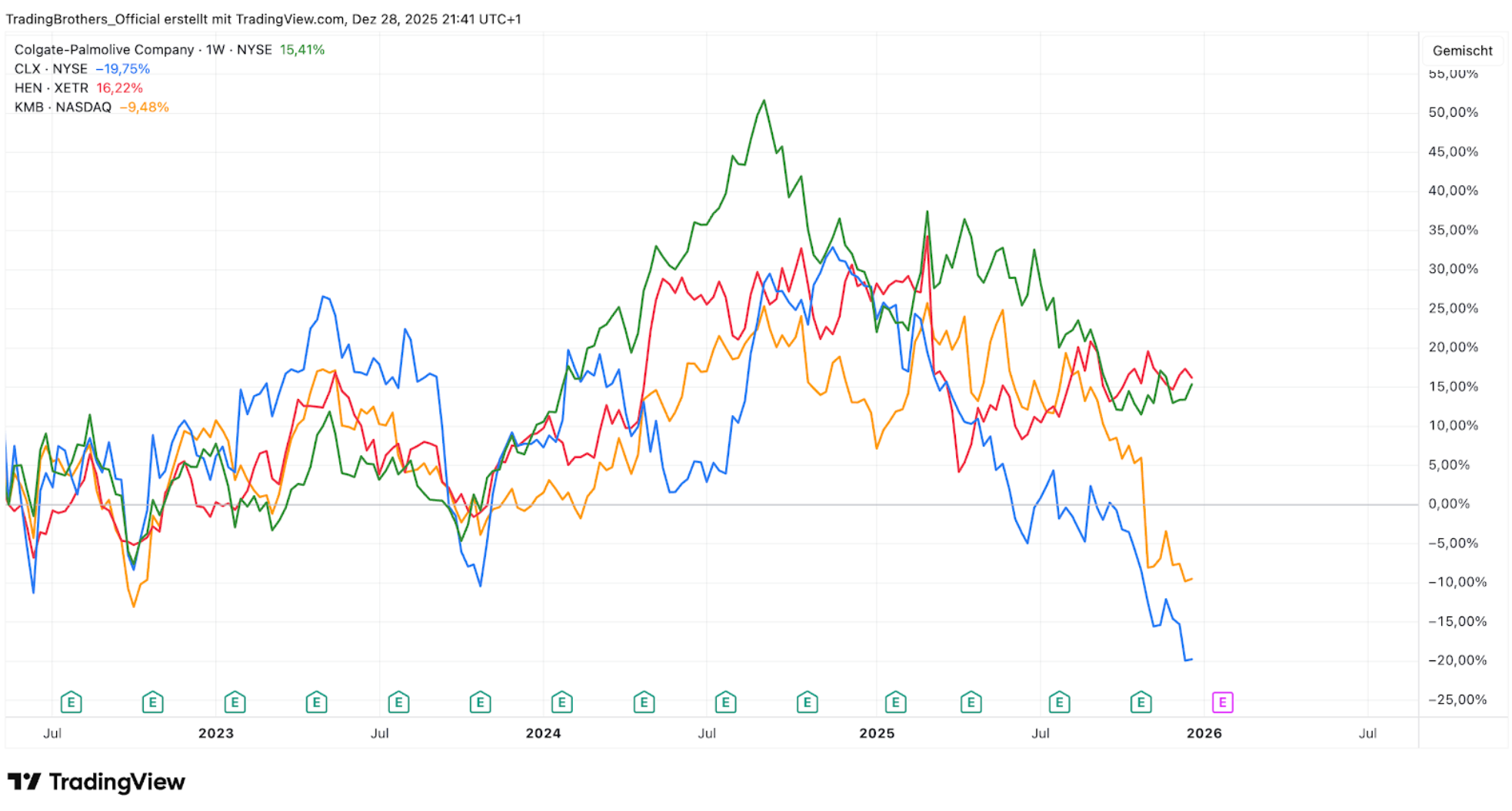

Zeit für einen kleinen Rückblick und Ausblick: Angesichts geopolitischer Verwerfungen (Ukraine, Gaza, Venezuela), international ausufernder Staatsverschuldungen und massiver Eingriffe seitens US-Präsident Donald Trump (sicherlich die bestimmende Figur dieses Börsenjahres) in Wirtschafts- und Notenbankpolitik führen Edelmetalle die weltweite Performance-Rangliste der weltweiten Anlageklassen (s. Grafik) an.

Q: LSEG Datastream, IG – Dezember 2025

Internationale Großinvestoren und Zentralbanken zogen diese Anlageklasse (ein Markt, den Trump nicht so leicht manipulieren kann) sogar den üblicherweise präferierten US-Staatsanleihen vor. Durch die massiven Attacken Trumps gegen seinen eigenen Notenbankchef Jerome Powell ist am Anleihemarkt ein Vertrauensverlust entstanden, zusätzlich tun Reformstaus in den westlichen Sozial- und Rentensystemen und einhergehende wachsende Staatsverschuldungen ihr Übriges. Dies zeigt sich in den Renditeaufschlägen für Staatspapiere in westlichen Industrienationen, die teilweise deutlich über dem jeweiligen Leitzins liegen (s.Grafik).

Q: LSEG, Helaba Research & Advisory – Dezember 2025

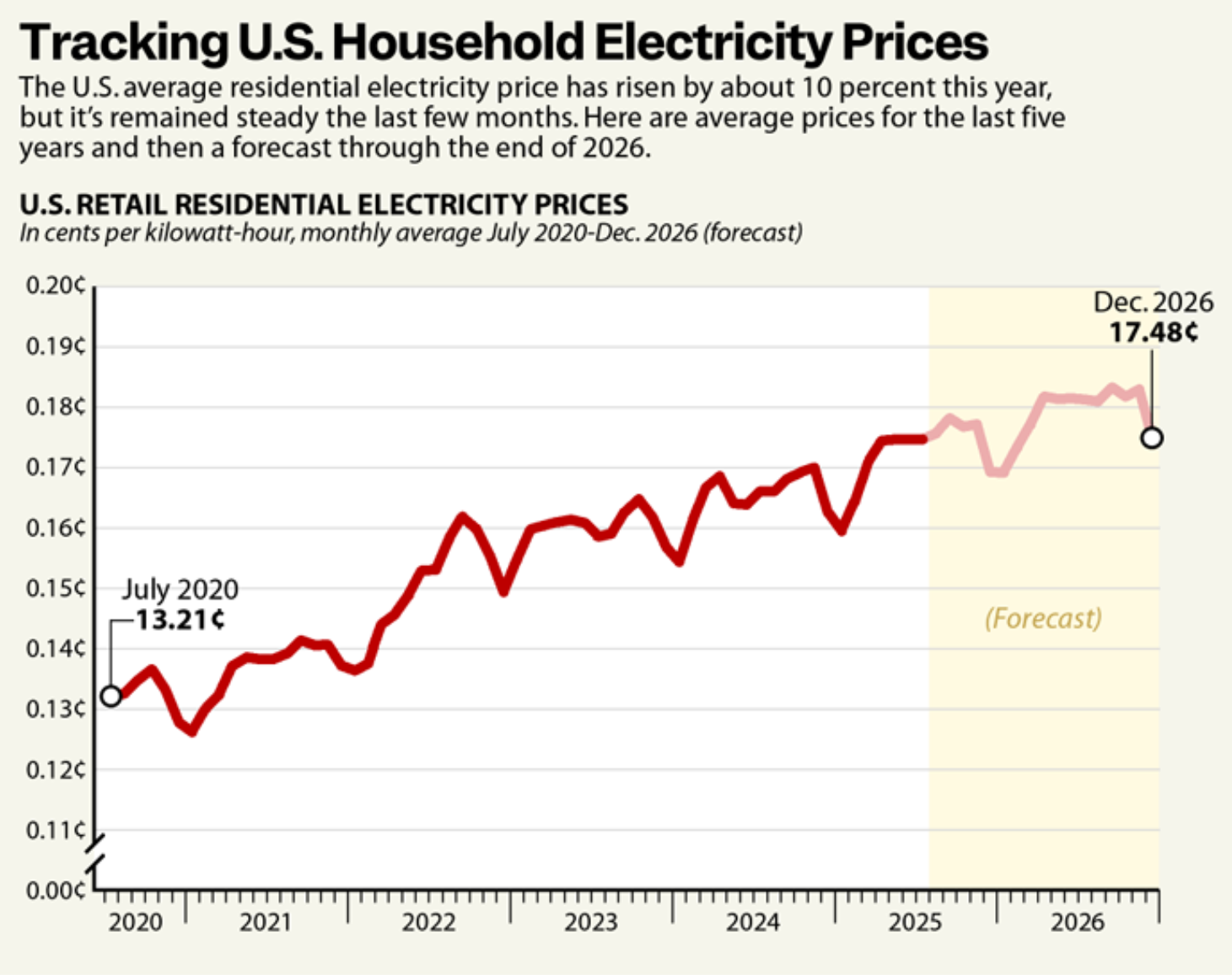

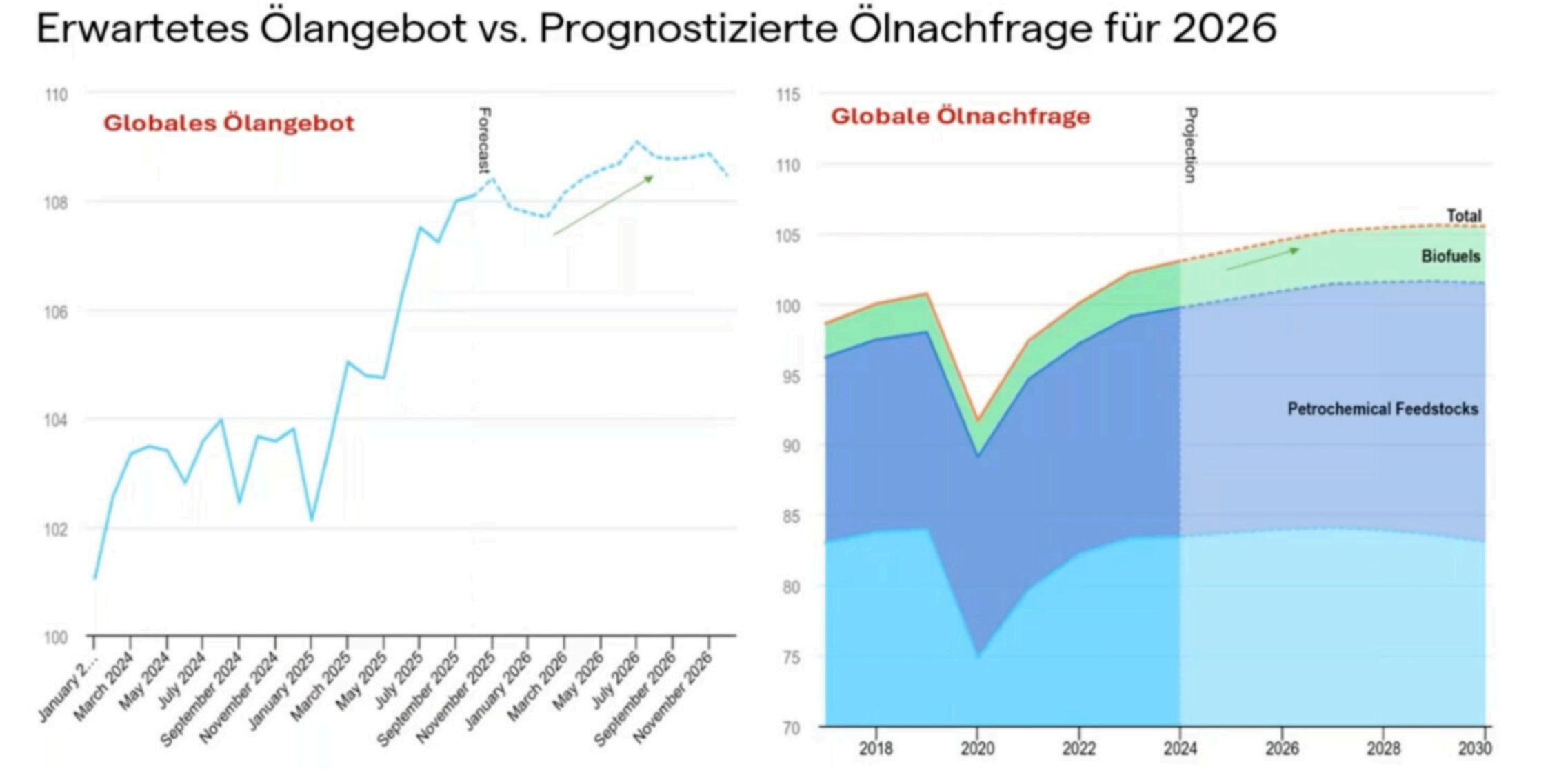

Währungsdynamik und Rohstoffmärkte unter Druck

Unterstützt wurde diese Entwicklung an den Währungsmärkten durch die ebenfalls von der Trump-Administration gewünscht herbeigeführte Abwertung des US-Dollar, wovon auch der Euro profitieren konnte. Im Gegensatz zu den Edelmetallen verbilligten sich an den Rohstoffmärkten nicht nur einige Agrarrohstoffe sondern im Energiebereich auch erneut der Rohölpreis, für 2026 prognosticieren die Energieagenturen hier ein weiteres Überangebot (s. Grafik).

Q: U.S. Energy Information Administration (EIA) – Dezember 2025

Technologiedominanz und Rüstungssektor: Megatrends im Check

An den Aktienmärkten profitierten Technologieunternehmen vom anhaltenden Megatrend KI/Künstliche Intelligenz und konnten besonders in den USA (Stichwort Stargate-Initiative) ihre dominance auch in den Indizes weiter ausbauen. Angesichts der angespannten geopolitischen Lage zwischen EU und NATO-Partnern auch im Verhältnis zu Russland standen wenig überraschend auch Rüstungsaktien in der Gunst der Anleger ganz weit vorne, wie eine Auswertung der deutschen Wertpapierbörse Tradegate verdeutlicht (s. Grafik). Vor dem Hintergrund sich verändernder Kräfteverhältnisse in der internationalen Sicherheits- und Verteidigungspolitik, die sich besonders in der Nationalen Sicherheitsstrategie (NSA) der Trump-Administration ausdrückt, sicherlich kein kurzfristiger Trend (über den Ausfall Frankreichs und Deutschlands als ehemalige Vorreiter in Europa hingegen berichten wir leider auch beim Wirtschaftswachstum zu oft, es bleibt die Hoffnung auf Besserung).

Q: Bloomberg, Tradegate, FAZ – Dezember 2025

Viele Marktbeobachter sehen die zunehmende Marktkonzentration und damit abnehmende Marktbreite allerdings nach wie vor kritisch und fühlen sich an Zeiten der Internet-Blase und Finanzkrise erinnert. Im Unterschied hierzu stehen bei KI (und auch Rüstung) noch solide Unternehmensgewinne zu Buche – bislang. Auch wir bei TB werden diese Entwicklungen in unseren Webinaren und Blog-Beiträgen auch weiterhin ganz genau für Euch verfolgen.

Passend dazu in unserem TB-Blog:

-

Stargate-Initiative 2025: Trump, Powell und der KI-Boom – Wie Big Tech jetzt profitiert

-

Trumps Mar-a-Lago-Akkord: Der Weg in die US-amerikanische Kriegswirtschaft

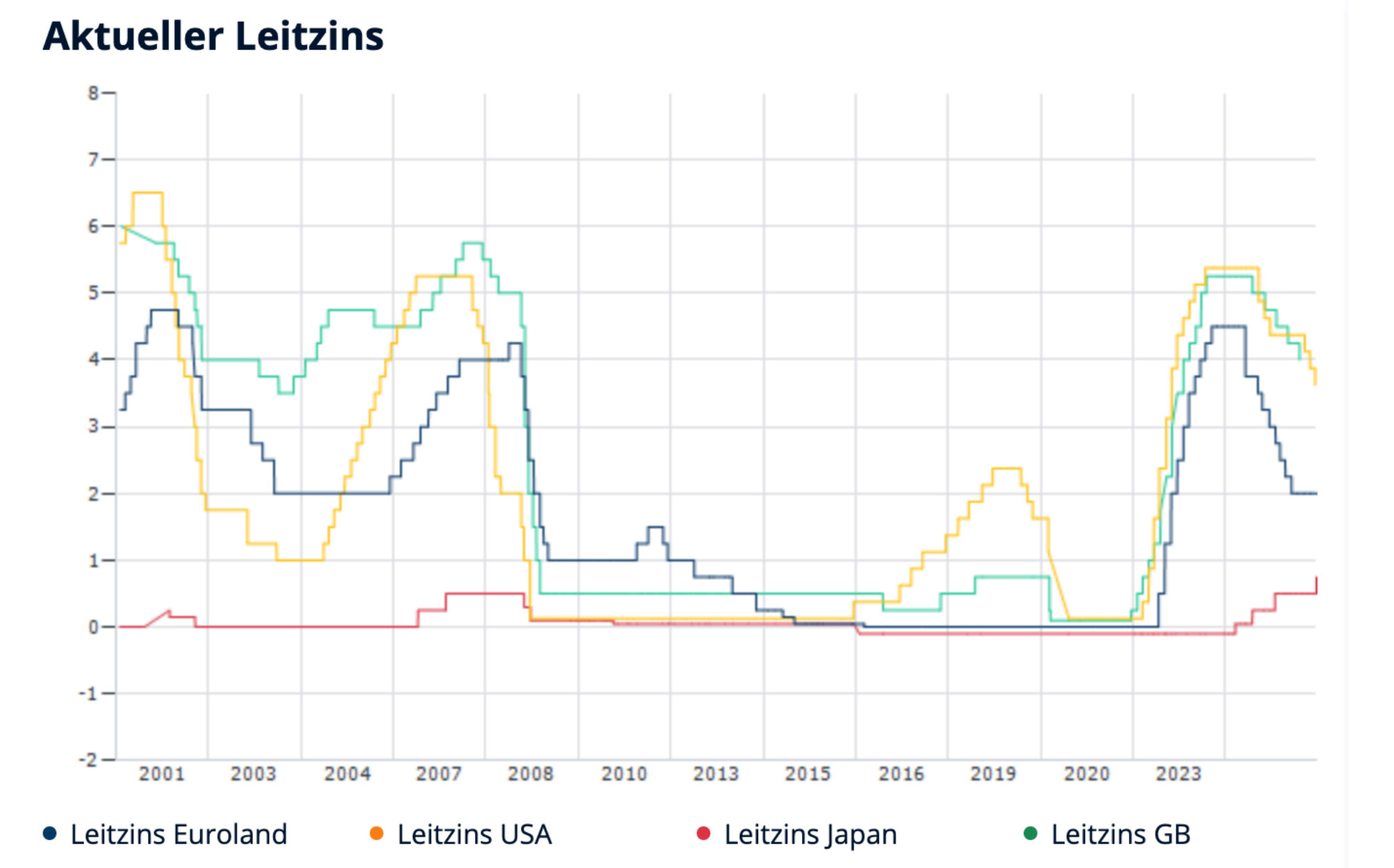

Unterstützt wurden die kreditintensiven Wachstumswerte von der Notenbankseite (mit Ausnahme von Japan – hier zeigt sich ein umgekehrtes Bild) durch das weltweite Zinssenkungsumfeld (s. Grafik). Seitens der US-Notenbank FED werden für 2026 weitere allerdings nachlassende Leitzinssenkungen prognostiziert.

Q: Finanzen.net – Dezember 2025

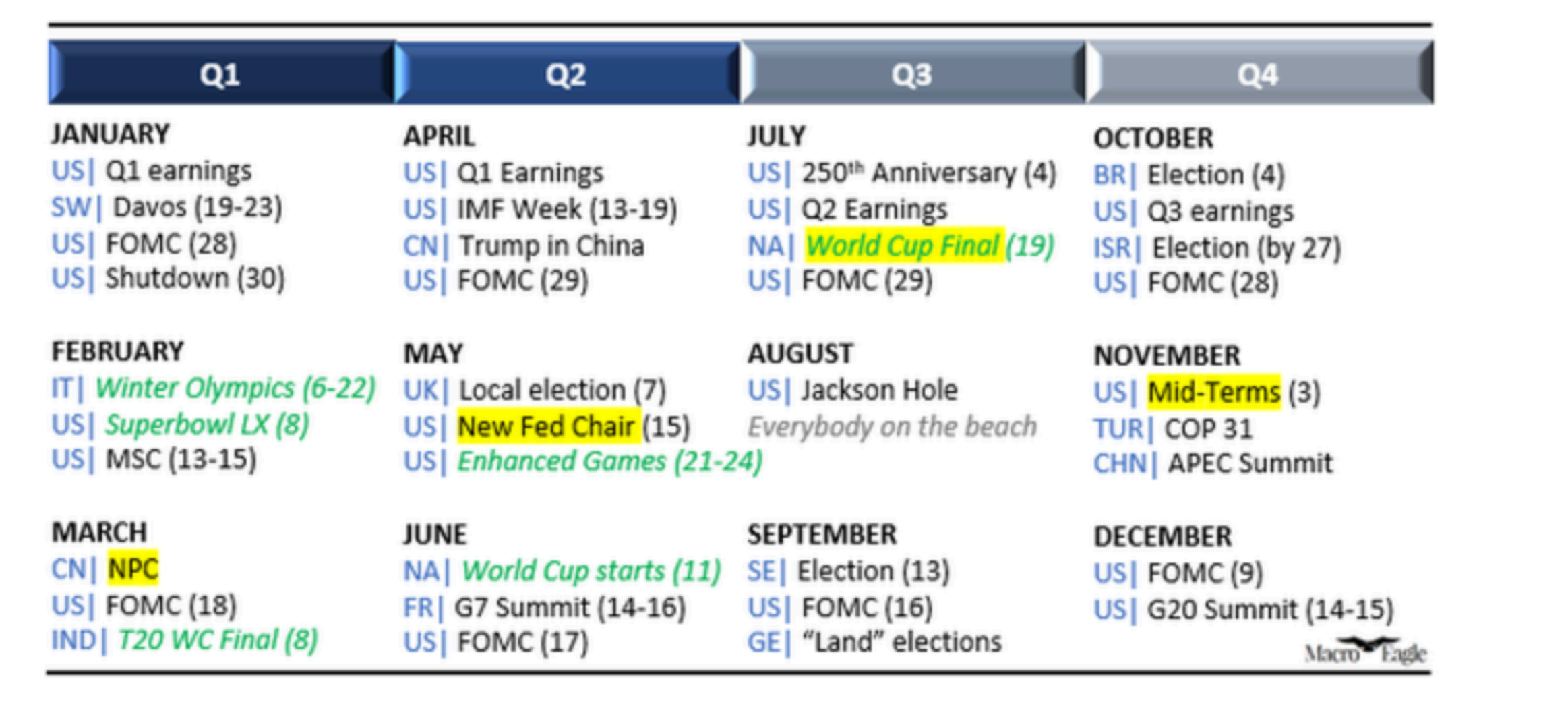

Im Mai endet dann die Amtszeit von FED-Chef Jerome Powell. Zusätzlich stehen im März mit dem Nationalkongress in China, im November mit den Mid-Term Elections in den USA und natürlich im Juli mit der Fußball-Weltmeisterschaft nicht nur für Börsianer wichtige Termine im Kalender für 2026 (s. Übersicht) an.

Q: MacroEagle – Dezember 2025

Wir wünschen Euch einen guten Jahresstart und freuen uns auf das gemeinsame Börsenjahr 2026 mit Euch!

Die Finanzpyramide gibt Dir Struktur, Disziplin und Sicherheit. Sie hilft Dir, klar zu trennen: Kapital sichern, Chancen nutzen, Spekulation begrenzen. Damit wirst Du zum eigenen Vermögensverwalter – unabhängig von Banken oder Beratern.

Quellen: s.o.

👉TB-Service kostenlos testen

👉Mit der Vermögenspyramide erfolgreich werden (Blogartikel)

👉Zum TB-Kalender (auch kostenlose Webinare, 1x pro Monat am Montag)