22.02.2026 - Trumps neuer Mann für die Fed-Spitze: Kevin Warsh

Wir hatten Euch in unseren wöchentlichen Webinaren und Intermarket-Analysen bereits informiert: Der frühere Notenbankdirektor Kevin Warsh soll Nachfolger von US-Zentralbankchef Jerome Powell werden. Dies gilt als das wichtigste Notenbank-Amt der (nicht nur Börsen-)Welt.

-> Montags-Webinare

-> Intermarket-Analysen

Doch wer ist er eigentlich und wofür steht er? Es ist definitiv die Geschichte eines Comebacks: Donald Trump hat den 55 Jahre alten New Yorker Juristen in diesem Monat für das Amt nominiert, das Powell im Mai dieses Jahres abgibt. Warsh gehörte zu Powells schärfsten Kritikern, womit er auch das Vertrauen des Präsidenten gewann.

Bewegter Lebenslauf und KI-Fan

Kevin Warsh war bereits von 2006 bis 2011 Mitglied des Gouverneursrats der Federal Reserve und agierte während der Finanzkrise im engen Einvernehmen mit dem damaligen Fed-Chef Ben Bernanke. Dieser hob Warshs wichtige Rolle als Kontaktperson zu den Wall-Street-Banken in jener Krisenphase hervor. 2011 verließ Warsh die Federal Reserve. Später ließ er durchblicken, dass ihn die Weigerung seiner Kollegen verärgert habe, die unkonventionelle Geldpolitik in Form groß angelegter Anleihekäufe (Quantitative Lockerung) zu beenden. Als Warsh seinerzeit die Notenbank verließ, um als Senior Fellow zur Denkfabrik Hoover Institution zu wechseln, galt er als geldpolitischer Falke. Seine Rhetorik hat sich seither deutlich verändert – vor allem in jüngerer Zeit. Ein zentrales Motiv in Warshs öffentlichen Beiträgen und Interviews ist sein Optimismus gegenüber Künstlicher Intelligenz. Ihr billigt er die Kraft zu, die Inflation in Schach zu halten. „KI wird eine bedeutende disinflationäre Kraft sein, die die Produktivität steigert und die Wettbewerbsfähigkeit der Vereinigten Staaten stärkt“, schrieb Warsh in einem Gastbeitrag für das „Wall Street Journal“.

Harsche Kritik am Kurs von Powell

Zugleich mauserte sich Warsh zu einem harschen Kritiker der Federal Reserve und ihres Vorsitzenden. „Inflation ist eine Frage der Entscheidung – und die Bilanz der Federal Reserve unter ihrem Vorsitzenden Jerome Powell ist die einer Reihe unkluger Entscheidungen“, schrieb er im selben Beitrag. Die Notenbank müsse sich von dem Dogma lösen, Inflation entstehe dann, wenn die Wirtschaft zu stark wachse und Arbeitnehmer zu gut bezahlt würden. Stattdessen könne die aufgeblähte Fed-Bilanz, die zur Stützung der größten Unternehmen in einer vergangenen Krisenepoche geschaffen worden sei, deutlich verkleinert werden. „Dieser finanzielle Spielraum kann in Form niedrigerer Zinsen neu eingesetzt werden, um private Haushalte sowie kleine und mittlere Unternehmen zu unterstützen“, so Warsh.

* Kevin Warsh: Der frühere Fed-Gouverneur gilt als möglicher Nachfolger von Jerome Powell. Foto: Bloomberg

Meinungsstarker Medienprofi

In Fernsehinterviews machte sich Warsh zudem über veraltete ökonomische Modelle aus den Siebzigerjahren lustig, auf denen die Federal Reserve ihre geldpolitischen Entscheidungen stütze. Er wirft der Notenbank vor, durch die schleichende Aneignung neuer Zuständigkeiten und Ausflüge in politische Felder wie Klimawandel oder Ungleichheit ihre Unabhängigkeit zu gefährden und ihre Kernmission zu vernachlässigen. Den Höhepunkt dieser Kritik markierte eine Rede am Rande der Frühjahrstagung des Internationalen Währungsfonds im vergangenen Jahr. Dort sagte Warsh, die Probleme der Welt entstünden „innerhalb der vier Wände unserer wichtigsten wirtschaftlichen Institutionen“. US-Zentralbanker bezeichnete er als „verwöhnte Prinzen“, die wegen ihres Versagens bei der Eindämmung der Inflation „Tadel“ verdienten.

Die kürzeren Abstände zwischen seinen kritischen Reden über die Fed und ihre Führung lassen sich als strategische Positionierung im Bewerbungsverfahren um das höchste geldpolitische Amt deuten. Einer klassischen Vollzeitbeschäftigung ist Warsh seit seinem Ausscheiden aus der Federal Reserve nicht nachgegangen. Nach Angaben der Hoover Institution, für die er als Visiting Fellow forscht, sitzt er im Verwaltungsrat von UPS sowie von Coupang, dem führenden südkoreanischen E-Commerce-Unternehmen. Zudem gehört er dem Beratergremium des Congressional Budget Office (CBO) an.

„Kevin allein zu Haus“?

Warum Warsh sich letztlich gegen andere Anwärter auf die Fed-Führung durchgesetzt haben soll, ist nicht ganz klar. Bis vor Kurzem galten sowohl US-Ökonom Kevin Hassett als auch BlackRock-Manager Rick Rieder als Favoriten. Allerdings wurde bekannt, dass Rieder neben republikanischen Kandidaten auch demokratische Politiker mit Wahlkampfspenden unterstützt hatte, Trumps Kampagnen jedoch nie finanziell förderte. Solche Details nimmt Trump zur Kenntnis.

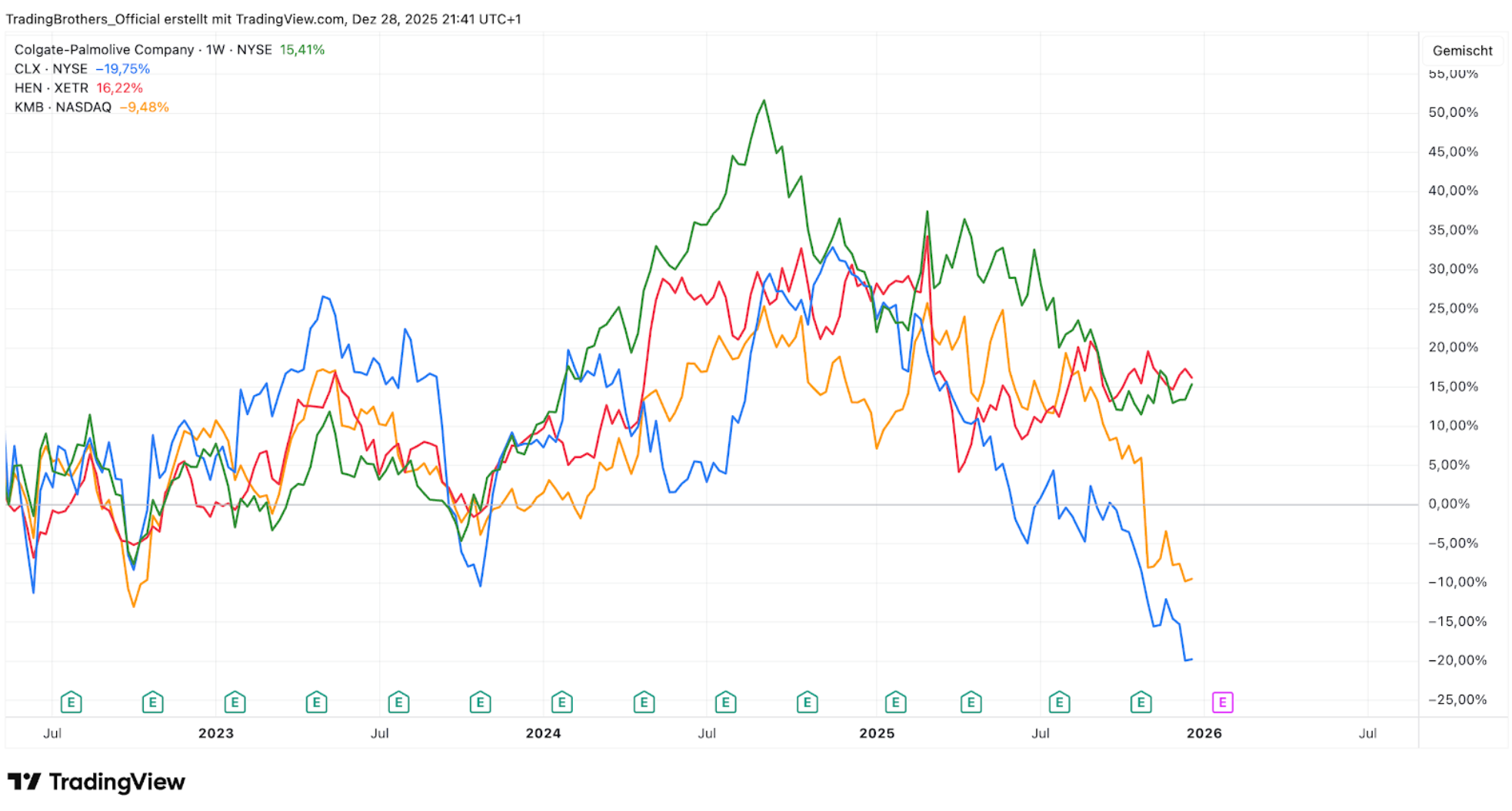

In dieser Hinsicht dürfte Warsh bessere Karten gehabt haben. Sein Schwiegervater ist der Milliardär Ronald Lauder, Erbe des Kosmetikkonzerns Estée Lauder. Lauder ist Trump nicht nur durch hohe Spenden verbunden, sondern auch als Ratgeber. Er soll dem Präsidenten einst den Gedanken nahegebracht haben, Grönland zu übernehmen. Für Warsh spricht zudem seine Telegenität, die er nicht nur in Fernsehinterviews unter Beweis stellt. Im Hollywood-Spielfilm „Too Big to Fail“ erscheint Warsh als junger Fed-Gouverneur, der sich ernste Sorgen um Morgan Stanley macht und handelt. Ein meinungsstarker Mann der Tat?

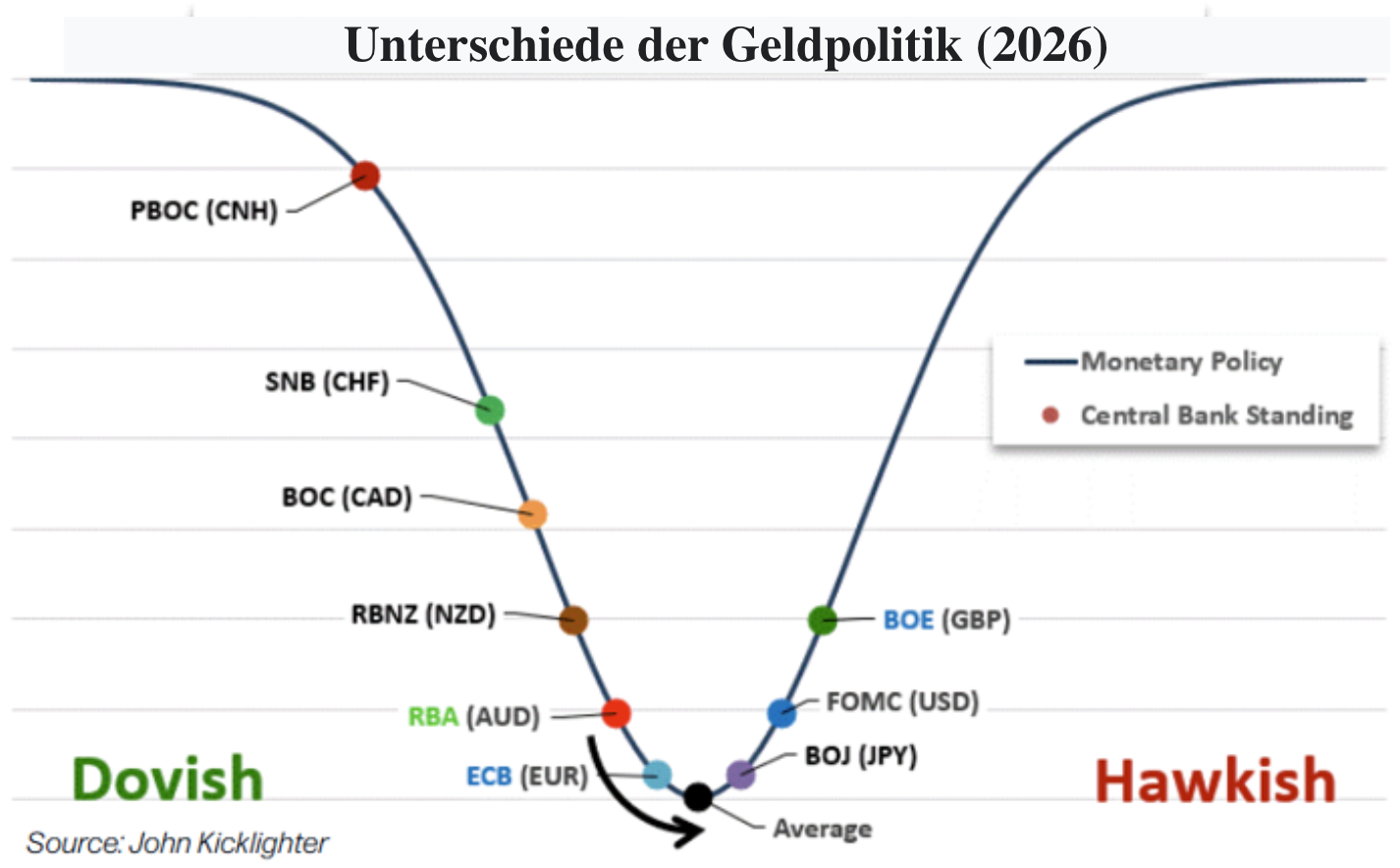

* Unterschiede der globalen Geldpolitik 2026: Einordnung wichtiger Zentralbanken zwischen „dovish“ und „hawkish“. Quelle: John Kicklighter

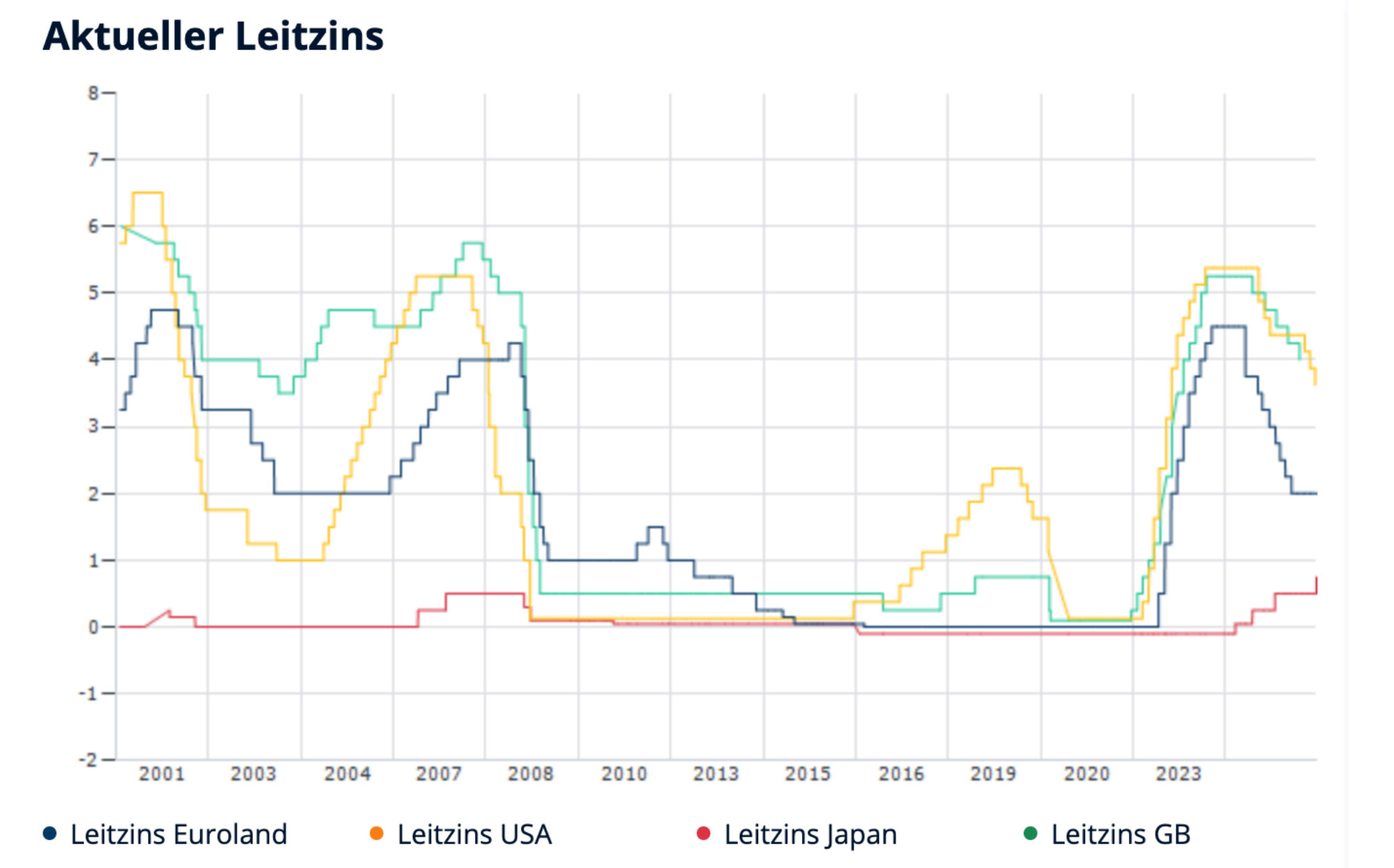

Ein Blick auf die Zinskurve und das gerade veröffentlichte Protokoll der letzten FED-Sitzung (FOMC) verheißt Spannung: Die Währungshüter schließen sogar Zinserhöhungen (!) nicht aus, obwohl sich die FOMC zusammen mit der Bank of England im „hawkischen“, also vergleichsweise hohen Territorium der weltweiten Leitzinsen befindet (s. Grafik) – das wäre keine gute Nachricht für wachstumsorientierte und kreditintensive US-Technologie-Unternehmen und wird gleich zur ersten Bewährungsprobe für Kevin Warsh werden.

Eine reibungslose Bestellung ist gleichwohl nicht zu erwarten. Warsh muss vom Senat bestätigt werden – ein Verfahren, das durch eine laufende Untersuchung des Justizministeriums gegen die Notenbank zusätzlich erschwert wird. Wir werden Euch im TB-Service, wie Ihr es gewohnt seid, natürlich auf dem Laufenden halten!

-> TB-Service

-> TB-Kundenseminar

Quellen

-

Der Spiegel:

https://www.spiegel.de/wirtschaft/fed-donald-trump-nominiert-kevin-warsh-als-neuen-chef-der-us-zentralbank-a-8534e4f4-b5ae-4fa6-9157-d9cbdac69c81 -

Die Zeit:

https://www.zeit.de/politik/2026-01/us-zentralbank-fed-kevin-warsh-donald-trump-nachrichtenpodcast -

LBBW:

https://www.lbbw.de/artikel/news-und-einschaetzungen/kmd-fed-chef-trump-nominiert-kevin-warsh_amctf1tavx_d.html -

Cicero:

https://www.cicero.de/wirtschaft/neuer-fed-chef-kevin-warsh-ein-falke -

WirtschaftsWoche:

https://www.wiwo.de/politik/ausland/kevin-warsh-wird-neuer-fed-chef-was-ist-von-ihm-zu-erwarten/100196085.html -

Handelsblatt:

https://www.handelsblatt.com/finanzen/geldpolitik/notenbank-trumps-wunschkandidat-koennte-als-fed-chef-fuer-steigende-zinsen-sorgen/100198232.html -

Die Welt:

https://www.welt.de/politik/ausland/article697ec044fa531953d521786b/usa-republikanischer-senator-blockiert-trumps-kandidat-fuer-die-notenbank-seine-stimme-entscheidet.html